Když jsem v srpnu napsala, že program zajištění úspor vůči znehodnocení formou Protiinflačního dluhopisu Republiky je zásadním konkurencí pro spořící účty u bank, vyvolala jsem tím velkou odezvu a pro mne i trochu překvapivě namířenou proti tomuto produktu.

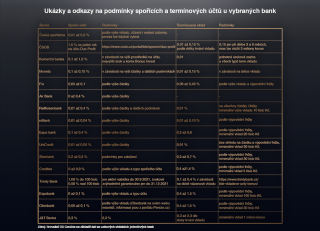

Jak už to tak v diskusích bývá, chyběla fakta a často i logické argumenty. Rozhodla jsem se proto podívat se na spořící a termínované účty a jejich aktuální úročení u větších českých bank, které jsem seřadila podle počtu klientů. Pro úplnost dávám celou tabulku.

Základní srovnání: zatímco Protiinflační dluhopis Republiky by nyní vynesl 4,1 procent čistého výnosu ročně, pak spořící či termínovaný vklad v bance se pohybuje nejčastěji o řád níže, tedy mezi 0,1-0,4 %. V jednom specifickém případě by dosáhl maximální výše 2,3 % (ovšem před zdaněním a za podmínky minimální výše vkladu 1 milion korun na 10 let). V naprosté většině se však úročení českých bank na spořících i termínovaných účtech nedostane přes 1 %, a to bude ještě zdaněno 15 % a sraženo o případné poplatky nebo náklady jiných podmínek.

Protiinflační dluhopis Republiky je oproti tomu úročen aktuální mírou inflace (ročního indexu spotřebitelských cen) a jeho výnos nepodléhá zdanění. Investor ani neplatí poplatky a co je asi nejdůležitější, bez sankce a s výnosem může v roční periodicitě dluhopis prodat, přestože jsou tyto cenné papíry upsány na období 6 let.

Nechci tady hodnotit, zda se od státu jedná či nejedná o férovou konkurenci, nebo rozebírat obchodní politiku bank, které zvyšují úroky na úvěrové straně, zatímco u vkladů zjevně nahoru nepospíchají.

Faktem je, že pro konzervativního střadatele, který se vyhýbá rizikovým aktivům, respektive aktivnímu investování vůbec, tu s dluhopisem Republiky vyrostla nová smysluplná alternativa vůči tradičnímu spořícímu nebo termínovanému účtu.